Tässä katsauksessa käsitellään maarakentamiseen liittyviä Pohjoismaisia (ml. Viro) yritysjärjestelyjä sekä esitetään näkemyksemme toimialan kehityksestä ja mahdollisuuksista sekä yritysjärjestelyjen päämotiiveista.

Maa- ja vesirakennustuotannon arvo oli 6,3 miljardia euroa Suomessa vuonna 2015.[1] Tästä investointien osuus oli 4,6 ja kunnossapidon osuus 1,7 miljardia euroa. Maa- ja vesirakennusinvestointien määrän oletetaan kasvavan 1,0 % ja 2,5 % vuosina 2016 ja 2017. Kokonaisuudessaan infrasektorin näkymät ovat vakaat. Etenkin talonrakentamisen pohjatöiden, aluerakennushankkeiden ja perusväylien korjaamisten lisääntymiset tulevat kasvattamaan kysyntää Suomessa, joskin uusinvestoinnit ovat melko niukassa. Ruotsissa ja Norjassa investoinnit infrastruktuuriin ovat selvästi Suomea korkeammalla tasolla pitkäaikaisten määrärahojen ansiosta. Esimerkiksi Rakennusteollisuus RT ry:n ja Pellervon taloustutkimuksen mukaan liikenneinvestointien taso Ruotsissa on talouden kokoon suhteutettuna selvästi Suomea korkeampi ja liikennepolitiikka pitkäjänteisempää Suomeen verrattuna.[2] Korjausvaje Suomen infrassa tulee kuitenkin hyödyttämään täällä toimivia yrityksiä pitkällä aikavälillä.

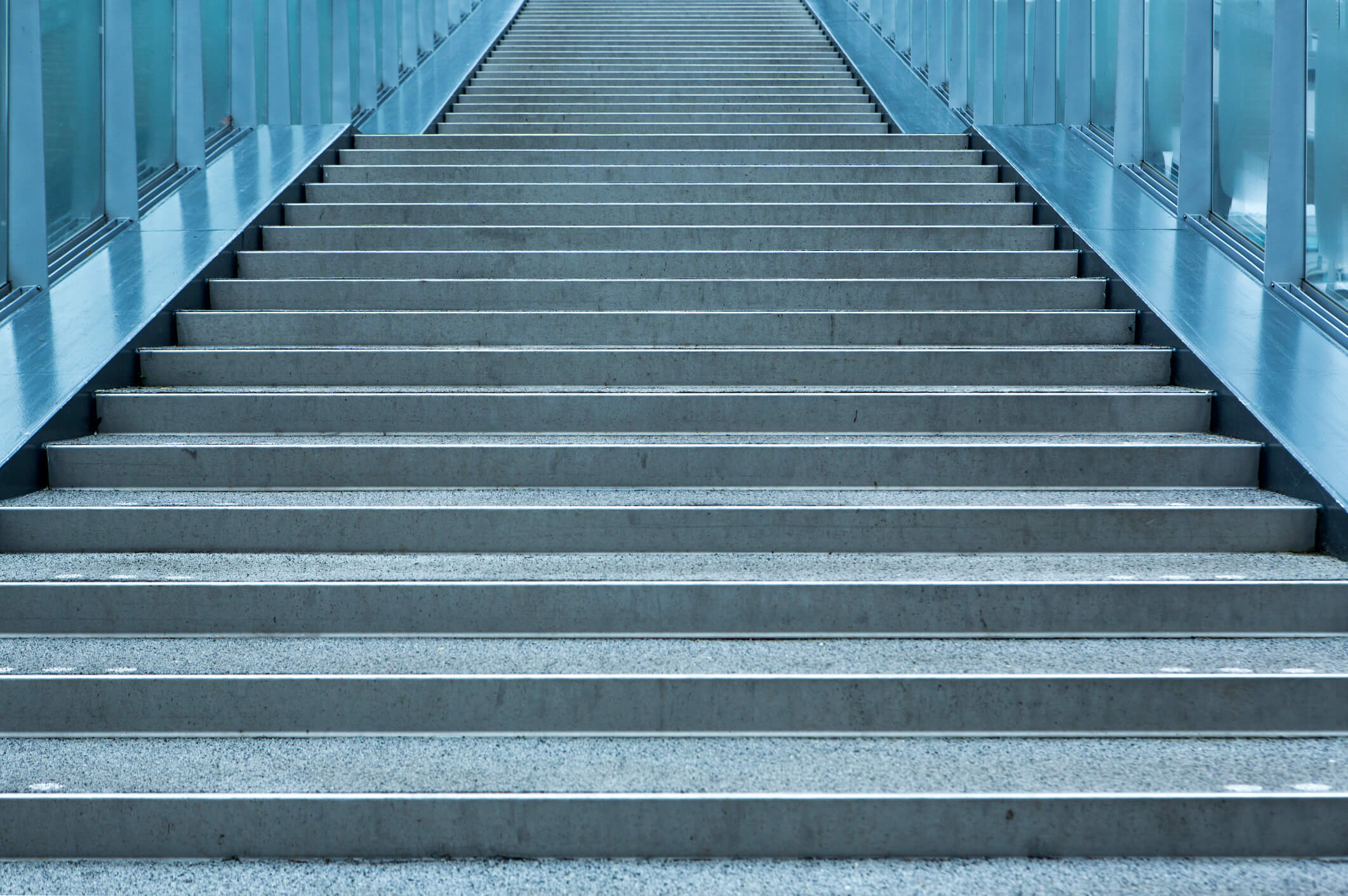

Kuvio – Yrityskaupat Pohjoismaissa (ml. Viro), joissa ostaja tai myyjä toimii maarakentamisen ja/tai rakennuspaikan valmistelutöiden toimialoilla (Zephyr, Bureau Van Dijk)

Pohjoismaissa, mukaan lukien Viro, trendi yrityskauppojen määrissä on ollut laskeva vuosien 2013-2015 aikana. Vuoden 2016 luku sisältää 1.1.-7.9.2016 aikana toteutuneet yrityskaupat.

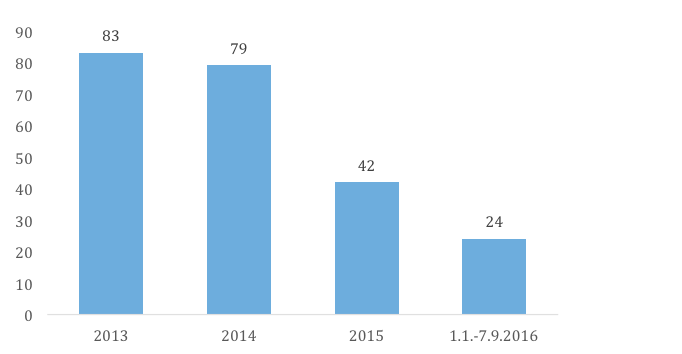

Kuvio – %-osuus Pohjoismaisista (ml. Viro) yrityskaupoista, joissa ostaja ja myyjä eivät ole samasta maasta (Zephyr, Bureau Van Dijk)

Suurin osa Pohjoismaisista yrityskaupoista on maiden sisäisiä. Maan rajat ylittävien yrityskauppojen %-osuus yrityskaupoista on kuitenkin kasvanut viime vuosina. Näistä suurin osa on kauppoja, joissa sekä ostaja että myyjä ovat Pohjoismaista (ml. Viro).

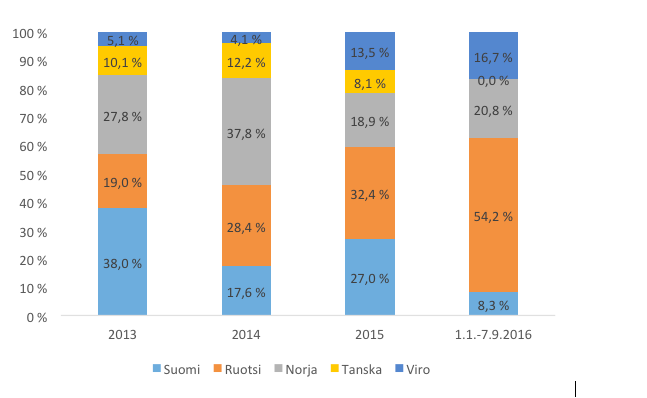

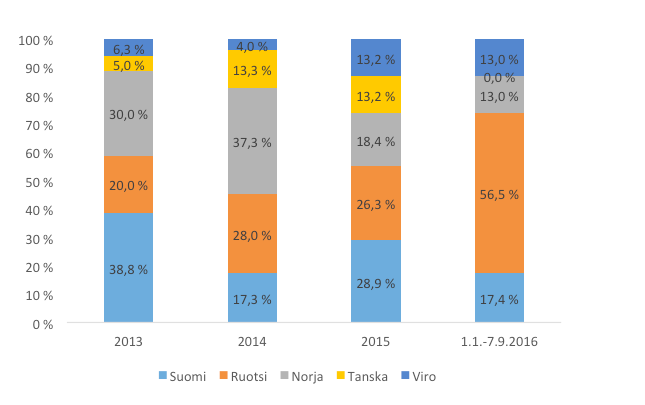

Kuvio – Myyjien kotimaa Pohjoismaisissa (ml. Viro) yrityskaupoissa, %-osuus (Zephyr, Bureau Van Dijk)

Kuvio – Ostajien kotimaa Pohjoismaisissa (ml. Viro) yrityskaupoissa, %-osuus (Zephyr, Bureau Van Dijk)

Ruotsin osuus Pohjoismaisista toteutuneista yrityskaupoista on kasvanut viime vuosina ja kuluvana vuonna Ruotsissa on toteutettu jo enemmän yrityskauppoja kuin koko viime vuonna.

Keskikokoisille maarakentajille tilaa markkinoilla

Pohjoismaisissa maan rajat ylittävissä yrityskaupoissa maanrakennusyritykset ovat pyrkineet vahvistamaan markkina-asemiaan koko Pohjoismaiden alueella. Kansainvälisten kauppojen osuus kaikista yrityskaupoista on kasvanut, joka kielii osaltaan alan konsolidoitumisesta. Toimialalla on tyypillisesti muutamia suuria yrityksiä, ja toisaalta paljon pieniä yrittäjävetoisia toimijoita. Suurten yritysten kansainvälistä laajentumista hidastaa ostettavaksi sopivan kokoisten yritysten rajallinen määrä.

Hyviä esimerkkejä Pohjoismaissa kansainvälisesti toteutuneista kaupoista ovat muun muassa (Ostaja/Myyjä):

- Peab Ab (SE)/Solberg Maskin As (NO), toteutunut 6.7.2016. Yrityskaupan päämotiiveja olivat kilpailukyvyn ja markkina-aseman vahvistaminen Keski-Norjan rakennusmarkkinalla ja erityisesti Trondheimin alueella.

- Delete Group Oy (FI)/Demcom Demolition Ab (SE), toteutunut 7.6.2016. Yrityskaupan myötä Delete pyrki vahvistamaan markkina-asemiaan Pohjoismaissa ja kasvoi Suomen ja Ruotsin suurimmaksi teollisuuspuhdistus- ja purkuyritykseksi. Lisäksi Delete hankki Demcomin yritysoston myötä lisäosaamista teknisesti vaativiin purkuprojekteihin.

- NRC Rail ASA (NO)/Svensk Järnvägsteknik Ab (SE), toteutunut 8.6.2015. Yrityskaupan myötä NRC Rail kasvoi yhdeksi suurimmista radanrakennukseen erikoistuneista yksityisistä yrityksistä Pohjoismaissa. Päämotiiveina kaupassa olivat merkittävän kasvun hakeminen Pohjoismaisilla markkinoilla, markkina-aseman vahvistaminen ja kyky tarjota asiakkaille kokonaisvaltaisempia radanrakentamisen ratkaisuja.

- NRC Group ASA (NO)/Segermo Entreprenad Ab (SE), toteutunut 9.11.2015. Myös tämän yrityskaupan myötä NRC Rail pyrki vahvistamaan markkina-asemiaan Ruotsissa, erityisesti suurempien projektien toteuttamiskyvyn osalta. Yhtiön mukaan Ruotsissa toteutettujen yrityskauppojen myötä se on paremmin asemoitunut tarjoamaan ja toteuttamaan suuria rakennusurakoita.

- Leonhard Nilsen & Sønner As (NO)/Greenland Mining Services As (DK), toteutunut 26.1.2014. Greenland Mining Services osto kuului Leonhard Nilsenin polaariseen, napapiirin laajentumisstrategiaan.

- DAB Group Ab (SE)/Dansk Støbeasfalt Aps (DK), toteutunut 5.10.2013. DAB pyrki yritysoston avulla vahvistamaan asemaansa Pohjoismaisilla markkinoilla.

- Strabag SE (AT)/Nimab Entreprenad Ab, toteutunut 24.5.2013. Yritysostolla Strabag vahvisti asemiaan Etelä-Ruotsin markkinalla. Strabagin toimitusjohtaja mainitsi myös, että Ruotsin markkina on jakautunut muutamaan suureen toimijaan ja useaan pieneen perheyritykseen, jotka eivät tulleet yritysostomielessä kyseeseen. Hänen mukaansa tämä oli harvinainen mahdollisuus kasvattaa Strabagin markkinaosuutta Ruotsissa yritysostoin.

- Lemminkäinen Oyj (FI)/FD-Enterprise Aps (DK), toteutunut 7.5.2013. Yritysostossa Lemminkäisen päämotiivina oli teiden jyrsinnän markkinaosuuden kasvattaminen Tanskassa ja markkina-alueen laajentaminen kattamaan koko maan. Kaupan myötä Lemminkäinen kaksinkertaisti markkinaosuutensa Tanskassa.

Lisää tietoa yritysjärjestely- ja arvonkasvumahdollisuuksista

Mikäli olet kiinnostunut yksityiskohtaisemmasta tiedosta liittyen yrityskauppa- tai arvonkasvupalveluihin tällä tai jollakin toisella toimialalla niin tarjoamme maksuttoman henkilökohtaisen tietoiskun.

[1] Rakennusteollisuus RT ry: Rakentamisen suhdanteet

[2] https://www.rakennusteollisuus.fi/contentassets/78c432224844464197d5a88ead2eef5e/chartoriginal.png